A inflação a nível global desacelerou em várias economias desenvolvidas e emergentes nesta primeira metade de 2023. O ritmo de queda, considerado relevante, foi influenciado principalmente pela normalização da atividade industrial na China, com o fim dos lockdowns, além do recuo de preços das commodities agrícolas e energéticas.

A intensidade da desaceleração da inflação deve perder força no segundo semestre deste ano, já que o impacto destes importantes drivers chegou nas economias. Não por acaso os banqueiros centrais seguem mais cautelosos, sem demonstrar apetite para flexibilização monetária.

Os índices de preços ainda estão muito longe das metas de inflação a serem alcançadas pelos Banco Centrais. Como o processo de desaceleração da inflação também está perdendo força, começa a circular no mercado o indesejável cenário de juros mais elevados por mais tempo.

Nesta última segunda-feira, o presidente do FED de St. Louis, James Bullard, afirmou ser necessário mais dois aumentos de 0,25 ponto percentual neste ano. Bullard é reconhecido em Wall Street por ter um perfil mais hawkish, mas ainda assim suas declarações chamaram atenção.

A presidente do FED de São Franciso, Mary Daly, de perfil moderado, também concedeu entrevista nesta segunda-feira. Daly afirmou que não é recomendável utilizar a relação do mercado de trabalho com a inflação como medida mandatória para tomada de decisão (conforme teoria da Curva de Philips), mas considera que é uma anomalia histórica trabalhar com inflação de 2% e taxa de desemprego de 4%.

Atualmente, a taxa de desemprego nos Estados Unidos está em 3,4%, um dos patamares mais baixos de toda a história. A presidente do FED de São Franciso indicou em sua fala que o Banco Central dos Estados Unidos deve tolerar certo aumento da taxa de desemprego, sem necessidade de tomar alguma medida flexível para apoiar a economia. O mercado de trabalho muito aquecido prejudica o trabalho da autoridade monetária de alcance da meta de inflação.

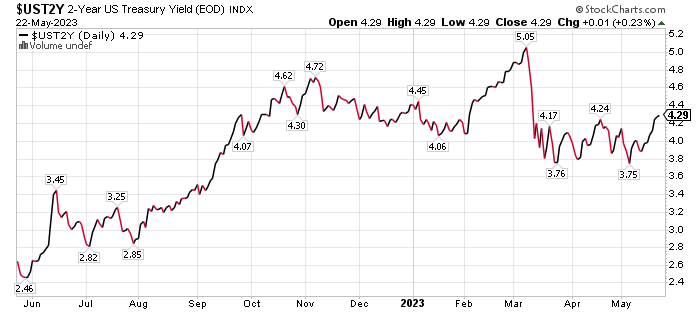

As falas de importantes dirigentes do FED estão fazendo efeito no mercado de bonds, que voltou apresentar abertura das curvas, tanto na ponta curta, quanto na longa. A Treasury de 2 anos subiu de 3,75% para 4,29% em menos de um mês.

Até poucas semanas atrás, os juros futuros estavam precificando um cenário diferente das próprias projeções dos banqueiros centrais. Os preços em várias praças financeiras no mundo inteiro estavam refletindo um otimismo com a continuação do ritmo de queda da inflação e início de um ciclo de afrouxamento monetário. Este cenário é inexistente até o momento.

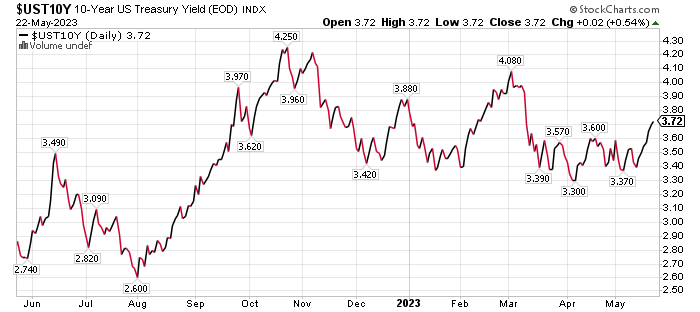

A Treasury de 10 anos subiu de 3,37% no início do mês de maio para 3,72% no fechamento do último pregão. O ritmo de alta dos juros futuros é considerado relevante para inverter a trajetória da curva, deixando de fechar, passando a operar aberta.

Curva abrindo nos bonds é sinal de atenção para estratégias de asset allocation no mundo inteiro. Os níveis atuais ainda estão muito abaixo da FFR, de 5% a 5,25%. Caso o mercado continue a incorporar os comunicados do FED e de seus diretores na íntegra, as taxas futuras podem subir ainda mais, aproximando-se do cenário de manutenção da taxa básica de juros à vista por um bom tempo, sem perspectiva de cortes.